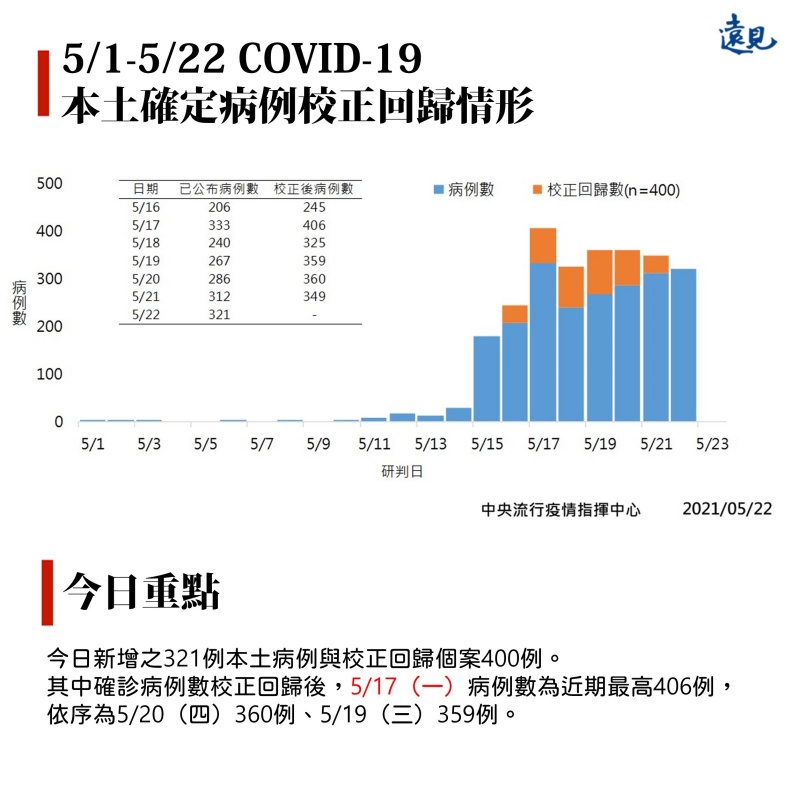

2021年本土疫情爆發,在5月出現了一個名詞「回歸校正」,指的是因為「這些案例是之前檢驗塞車,調整流程加快速度後驗出的個案,為了反映疫情真實情況,才把這400個案例回歸到前面天數。」

看到「回歸」二字十分熟悉,這正是我先前想跟大家分享的主題,在這之前先講個故事來說說「回歸」二字。

均值回歸是什麼?

均值回歸是金融學的一個重要概念。

均值回歸是指股票價格無論高於或低於價值中心,都會以很高的機率向價值中心回歸的趨勢。

在投資中,常用來解釋為何有些績效很好的基金和投資人最終會回歸平凡,以及為何超乎平均報酬的策略難以維持。

均值回歸的來源-高爾頓最早提出這個概念

回歸(regression)這個詞最早被是被達爾文表弟高爾頓(Galton)所提出來,用在所謂的「回歸到平均(Regression toward the mean)」這個概念。

說到高爾頓這個人,不得不提他的強大生平。

高爾頓,全名弗朗西斯·高爾頓(Francis Galton,1822年2月16日-1911年1月17日),是英格蘭維多利亞時代的博學家、人類學家、優生學家、熱帶探險家、地理學家、發明家、氣象學家、統計學家、心理學家和遺傳學家,他是第一個將統計方法應用的人類差異研究、也是設計指紋鑑定的人。

各位有聽過達爾文嗎?

高爾頓以及達爾文兩個是表兄弟。

達爾文又是誰?

他是寫出《物種起源》(英語:On the Origin of Species),全稱《論處在生存競爭中的物種之起源(源於自然選擇或者對偏好種族的保存)》的作者。

兩人強大的家世背景,讓他倆各自給後人帶來許多新的思維。

回到高爾頓,作為一個優秀的博學家,他其中一個研究項目就是「回歸」。

高爾頓開始研究回歸-回歸去哪裡?

高爾頓在研究父母成就與子女成就之間遺傳的關係時,他思考有沒有什麼可以量化的特徵可以用來衡量世代成就的關係。

由於「成就」很難透過具體指標來評估,因此他最後轉向一個更容易量化的特徵——身高。

幾乎所有人都知道,父母身高高的話,小孩的也會比較高,例如有「移動長城」之稱的姚明,身高226公分的他,和同是籃球員的妻子葉莉育有一女,年僅10歲的女兒姚沁蕾身高相當驚人,170公分,高過同齡均值30公分的她,已經和一般成年男子一樣高。

高爾頓思考,高的人生出來的小孩應該會比較高,矮的人跟矮的人生出來的應該會矮一些。

按照這樣的思路以及趨勢,人們應該會分爲比較高以及比較矮的兩類?全世界就是巨人跟矮人?

不,高爾頓發現不一樣的現象。

孩子的身高有可能會不如他的父母,如果父母比較矮的話,孩子雖然矮一些,但不會比父母還要矮。

1889年,高爾頓在《自然的遺傳》(Natural Inheritance)一書指出:

「我認為,從整體情況看,成年子女的身高與他們的父母相比更加趨於平均水平。

雖然這個觀點乍一看似乎非常奇怪,但是從理論上講這是一個必然的事實,而且觀察結果也清楚地證明它是正確的。」

其實這就是自然界中的回歸均值,或稱「均值回歸」(Regression to the mean)。

藉由身高的觀察,高爾頓推斷人們的智力水平也會有同樣的現象。

最後為了解釋他的發現,高爾頓還特別製作了一個板子說明「均值回歸」這個現象。

有趣的是,板子還特別設計了「干擾」的障礙,珠子落下的過程中會受到阻礙,導致落下的情形更為混亂,即使如此,最後的形狀還是呈現一個像「鐘」的曲線。

.png)

在落下的過程中,珠子碰到阻礙往左與往右的機率皆為50%,即使如此,我們也會發現世界上有許多事情,都回歸到「均值」。

生活中的案例就例如:大家吃飯的時間會集中在用餐時段,對店家而言,熱門時段就像是這個鐘型的中間一樣。

、PG(右)於2021年金融監理沙盒記者會上說明高爾頓版.jpeg)

在我們辦公室就有這個小玩具─高爾頓版,戲稱為「金融業小鋼珠」,講的便是這個道理。

金融市場上回歸的啟示

高爾頓的故事給我們什麼啟示呢?

高爾頓的故事可以很好的說明股市長期的報酬,高爾頓板顯示鐘型曲線的意義在於,我們可以知道有一半的機率股市的報酬會在右邊,有一半的機率會在左邊。

以實際股市為例說明均值回歸:台灣與美國

下圖是Visial Capitalist繪製從1825年至2019年美國股市報酬,每年的報酬就像是金字塔一樣:

從1825年至2019年,儘管持有股票的過程中會有很起伏,但美國過去的報酬顯示整體股市呈現的是偏右的鐘形曲線分佈,平均每年的總報酬率為9.56%。而且,超過70%的年度總報酬為正。

簡單來講,長期投資有七成都是賺錢的。

以台灣股市從2008年以來的161個月當中,有49個月(30%)是在0%-3%之間,也有同樣的趨勢。

是在0-3之間,也有同樣的趨勢.png)

全球最大指數型基金Vanguard創辦人John Bogle(約翰‧伯格)曾說過:

「均值回歸是金融市場的鐵律。」

在金融市場上,同樣有種神秘、強大的力量將去年較好的資產拉下來,把去年不好的資產推升上來,這種力量叫做「均值回歸」(Regression to the mean)。

意思是「好還要更好」只是「異常現象」,最後還是會回到平均水準,表現愈極端,均值迴歸幅度愈大。

例如先前ARKK的文中提到,原本是去年第一名的ARKK,到了今年在全球正報酬的情況下繳出了負報酬(-18.06%),美國不動產反而變成第一名(16.14%)。

短期報酬率會出現很極端的表現,暴賺或是大賠被割韭菜都是罕見案例。

但是隨著我們的投資時間越來越長,我們的報酬率會漸漸趨於一定範圍,慢慢呈現一個鐘型曲線,不過要注意的是回歸何時發生很難預測,就像「回歸校正」這個新名詞突然出現。(延伸閱讀:為什麼買股票會有比較高的報酬率?談股權溢價(Equity risk premium))

《長線獲利之道》作者傑里米·西格爾(Jeremy Siegel)在其著作提到:

長期回報中的「顯著穩定性」。

他說這種穩定性被稱為「股票收益的均值回歸」,這意味著收益在短期內可能非常不穩定,但在長期持有後反而非常穩定。

作為一個長期投資者,我們透過這次對「均值」、「回歸」的瞭解,我們可以了解原來暴漲或是暴跌都是非常少見的狀況,大多數的報酬都會落在均值附近,長期投資的好處會隨著時間經過越來越明顯。

持有股票不僅僅是有高機率賺錢,而且還可以幫助我們戰勝通貨膨脹,透過股票儲蓄,也是一個儲存價值的載體,確保整個生涯都有足夠購買力的方式。

金融市場沒有絕對的聖杯,而是基於人類本身的創造力帶來文明的進步,基於人性願意挑戰、勇於冒險、從錯誤中進步,相信未來會更好而投資。

長期參與整體股市,是把未來押注在全球優秀人士的努力上,不受時間、種族、地域影響,用自己的資金換取他們勞動的成果,就是投資中長期獲利的一項根本原因。

最後,幫大家總結一下本文重點:

- 均值回歸是金融市場的現象

- 股市的報酬就像鐘型一樣

- 長期參與市場,會逐漸取得市場的平均收益,而且大多數收益大於零

引用約翰・柏格的觀念與大家分享:

長期而言,股票的報酬幾乎完全取決於公司的實際表現。

可偏偏投資者對短期的投機報酬感覺最為明顯。

投資者的情緒雖然會造成市場短期內的沸沸揚揚,但終將什麼都不是。

你好,我是蔡至誠PG,《阿爾發證券投顧》教育長,《我畢業五年,用ETF賺到400萬》作者,《提早五年退休:PG 財經個人財務調配術》講師。

想定期定額投資美股ETF增加被動收入,我們公司推出的機器人理財平台能讓你一站式做好規劃,幫你追蹤財務目標達成率,幫你挑選低成本的ETF投資組合,投資之後24小時追蹤與自動再平衡。

陪您一起安心達成財務目標,點擊下方連結加入官方LINE@預約諮詢,讓今天的投資更輕鬆,明天的生活更美好!

5 Comments