在現在低利率的時期,大家也許會思考當利率開始上升會怎麼樣?低利率就代表高股價?

Ben Carlson在《What If Interest Rates Don’t Matter as Much as We Think?》這篇文章讓我們思考股價上漲的原因並不依定是低利率所造成的,市場上漲也包含投資人對於未來的樂觀情緒,股市上漲在高利率情形也會出現。

我覺得這篇文章提出了很好的思考點,讓我們藉由歷史來思考現在的情形是不是有什麼不一樣?

在1929-1932年股市連跌四年的大蕭條時期之後,華爾街曾是一片荒蕪,股市只是一攤死水,沒有人願意投資。

1929年:-11.91%、1930年:-28.48%

1931年:-47.07%、1932年:-15.15%

圖片來源:macrotrends

沒什麼人使用金融服務,連帶也導致沒有人想從事金融,直到第二次世界大戰第熱潮之後的1950年代一切才改變。

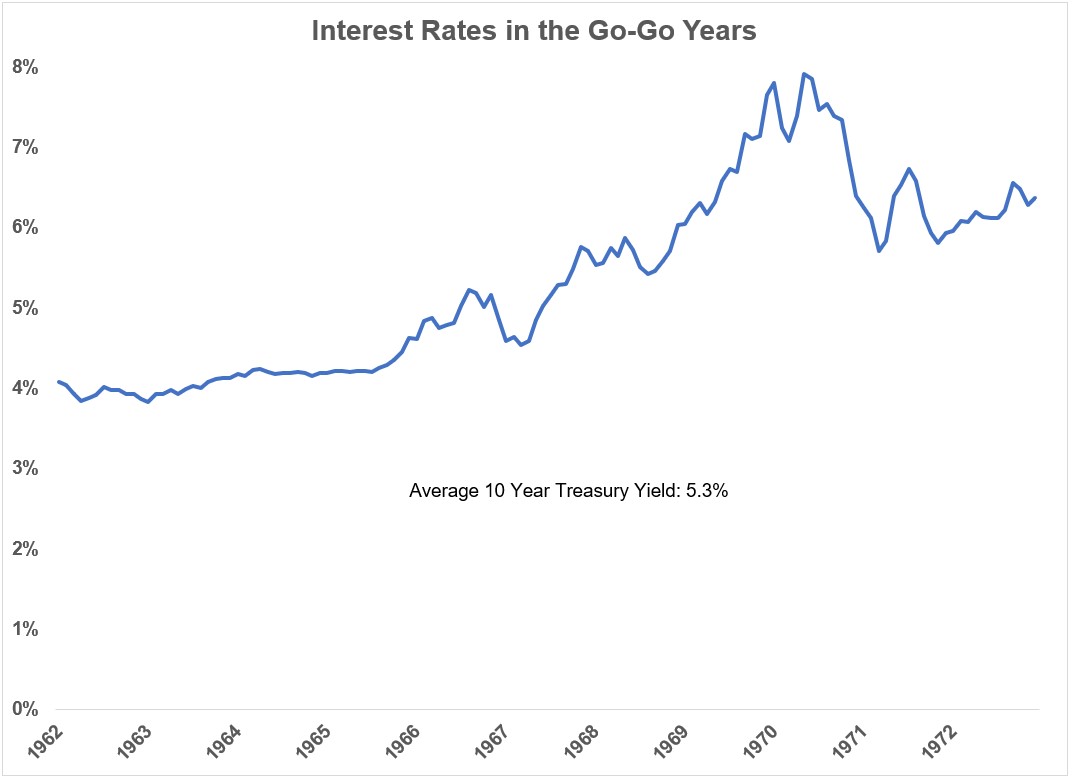

激情年代(The Go-Go Years)

1960年代,新投資者陸續出現在市場上,激情年代(The Go-Go Years)誕生了。

激情年代(The Go-Go Years)是一個成長型股票非常熱門的時期,這些股票迅速增長。

1963年到1968年間,市場上前五大追求成長型基金平均報酬率達344%,遠勝同期S&P 500指數報酬率99%。

而此五家基金平均管理資產從1963年的2億美元,增長至34億美元,五年內膨脹十七倍。

在《從本能交易到紀律交易》(原文書名:Big Mistakes)作者Michael Batnick介紹了富達(Fidelity)基金經理人蔡至勇(Jerry Tsai,1929-2008)在這段時期的故事。

蔡至勇是1960年代激情年代(The Go-Go Years)中的一位明星基金經理。

蔡的基金在1957年到1965年增長27倍,1960年到1961年間基金受益人從6千人增長到3萬6千人。

基金規模從1959年的1230萬美元增長到1965年的3.4億美元。

1960年代中期,蔡離開富達,自己成立曼哈頓基金。

「曼哈頓基金」是1960年代追求成長型基金之最佳代表,1966年首度募集共募到2.47億美元,是他預期的10倍。(巴菲特當時僅管2200萬美元資產)

股市上漲在高利率情形也會出現,曾經成長股的瘋狂是在高利率的環境下發生

成長股搭著這些時事成為當時投資風潮,但隨後卻在1968年至1970年間的熊市慘遭擊敗。

在1968年至1970年殘酷的熊市中,以波段最高點108.37下跌至69.29計算,標準普爾500指數下跌了36%,成長股下跌得更多。

電腦相關股票平均下跌80%以上,其他大牌科技股也幾乎下跌:Control Data下跌83%,Mohawk Data下跌84%,Sperry Rand下跌72%,NCR下跌64%。

眾多散戶投資者蓬勃發展,直到1970年代毀滅性的市場崩潰。

創業時期過去,投資人在1970年代開始偏好「漂亮五十」(Nifty Fifty)、「藍籌股」(blue-chip),投資者湧入麥當勞、迪斯尼、全錄、寶麗來(Polaroid )這些知名公司,導致這些股票的本益比達到60甚至70倍。

幾年之內,投資者就從投機性成長型股票變成了定價過高的藍籌股。

在這些股市上漲的背景中,利率都偏低嗎?

並不是。

成長股票的瘋狂是在高利率和高利率的環境下發生的。

在1960年代的大多數Go-Go年中,十年期國債收益率一直在上升,從1962-1972年,平均收益率超過5%。在此期間,通貨膨脹也在不斷上升。

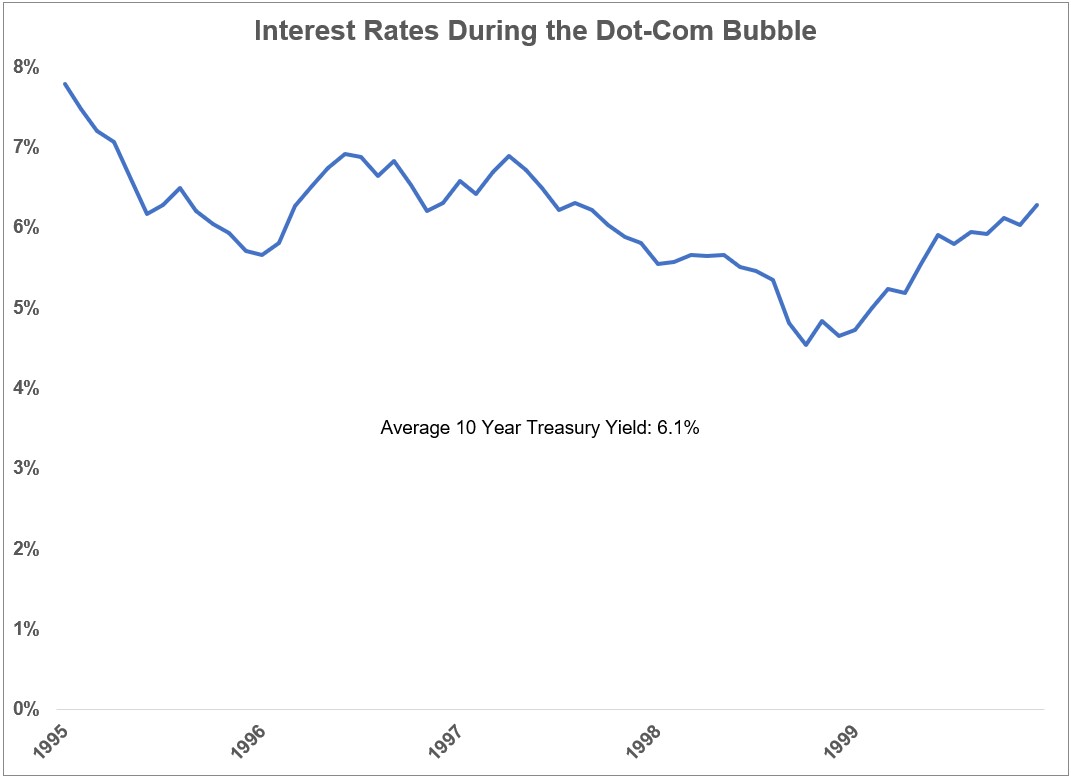

網路泡沫前的股市上漲,大環境利率也不低

在1990年代中後期的網絡泡沫期間,利率甚至更高

從1995年開始,股市逐漸起飛,直到1999年才停止,在這段期間美國十年期國債利率平均在6.1%。

許多投資人或是專家推測過去十年股市上漲的原因是因為低利率,所以股市上漲都是因為聯準會降息所導致的?

市場並不是單純如此。

在1960年代、1970年代、1990年代,投資人都很樂於承擔風險,這些股市上漲的時期利率背景都高於現在。

利率並不是決定市場漲跌的唯一因素,1960年代、1970年代和1990年代樂觀的投資人同樣是推升市場上漲的原因之一。

這是也是我們難以判斷目前市場的漲幅是源自於低利率抑或公司本身的成長,還是源自於投資的人樂觀情緒、不想錯過的情緒。

人們會對於市場樂觀並不是因為利率,利率不會讓人變成賭徒。

利率不會讓人變得想要一夜致富,是人們本來就想要一夜致富。

利率不會讓人變得不理性,是貪婪導致人們不理性。

利率影響匯率、折現率、風險資產配置比例,利率是影響市場的因素,但不是絕對因素。

利率很重要,但不一定如想像的那麼重要。

我們永遠要謹記:

市場上漲的理由,總有時候跟我們想的不一樣,股市也並不是由單一因素所構成。

你好,我是蔡至誠PG,《阿爾發證券投顧》教育長,《我畢業五年,用ETF賺到400萬》作者,《提早五年退休:PG 財經個人財務調配術》講師。

想定期定額投資美股ETF增加被動收入,我們公司推出的機器人理財平台能讓你一站式做好規劃,幫你追蹤財務目標達成率,幫你挑選低成本的ETF投資組合,投資之後24小時追蹤與自動再平衡。

陪您一起安心達成財務目標,點擊下方連結加入官方LINE@預約諮詢,讓今天的投資更輕鬆,明天的生活更美好!

3 Comments