先前的文章我們提到信託責任的起源,信託責任是現代市場的靈魂,這種制度也帶來了公司制的產生,沒有信託責任,就不會有當代的證券市場,而信託的架構在背後扮演很重要的腳色。

這篇文章,我整理了信託是什麼?為何要信託?如何成立信託?信託如何收費?信託的注意事項。

信託要解決的問題是什麼?

我國自1993年邁入高齡化社會以來,人口老化速度快速,並於2018年正式進入高齡社會,人口老化速度也較歐美國家快速許多,另外依據2022年國發會最新資料,預計2025年我國的老年人口將超過20%,成為超高齡社會。

在高齡化社會,我們會面臨四個社會現象。

第一個是臺灣人口老化衍生問題。

平均餘命逐年上升,退休金是否足夠?

即使退休金足夠,面臨詐騙集團猖獗、子女覬覦的情形,如何保全資產?

第二個是如何活化高齡族群生活。

因退休後,會減少人際交流,以及因身體機能下降,如何協助客戶擁有樂活退休生活?

第三個是勞保破產議題。

依照勞保基金2021年精算報告,勞保基金潛在負債高達10.29兆元,且預測勞保將於2028年破

產,思考退休生活該怎麼辦?

第四個是老年資產如何管理?

持有的財產狀況不同,如何協助客戶有效運用及保全資產,才享有晚美人生?

信託一定是超級富豪才需要嗎?

當我跟身邊的人提到信託時,很多人一聽到的反應都是:「這不是有錢才能做嗎?」、「一定要很有錢才能信託嗎?」

我剛開始的想法也是如此,但深入了解後發現其實信託並不是有錢人的專利,即使剛開始理財的朋友,也可以透過瞭解信託而受益。

比如說《玩命關頭》(Fast & Furious)的男星保羅‧沃克 (Paul Walker)便是在成名之前就成立信託。

保羅‧沃克在 28 歲就接受理財顧問的建議,完成財產信託,即使 40 歲因意外離世,2,500萬美元的遺產也能順利傳承給才 15 歲的女兒。

保羅沃克雖然離世時很富有,但他並不是成名之後才成立信託,而是在職涯早期,事業還沒火熱前就規劃。

如同跑步,我們不用能跑超級馬拉松才跑,只要穿起布鞋,出門就能跑。

喜歡打籃球不用等到能打NBA再打,而是拿起籃球,去球場就能打。

信託也是一樣,信託並不是有錢人的專利,並非有錢後才能規劃的事情,而是懂了就能用。

接下來,我會跟你分享信託究竟是什麼。

信託是什麼?

信託是什麼?信託的英文是「Trust」,字母意思是「信任」。

在台灣,信託是一種法律關係,信託法共有 9 章 86 條,完整的規範了各腳色的權益與義務。

信託法第一條規定,信託者,謂委託人將財產權移轉或為其他處分,使受託人依信託本旨,為受益人之利益或為特定之目的,管理或處分信託財產之關係。

在金融領域,Trust中文翻譯為「信託」,代表「言而有信,受人所託」,可以解釋成因為信任而託付資產。

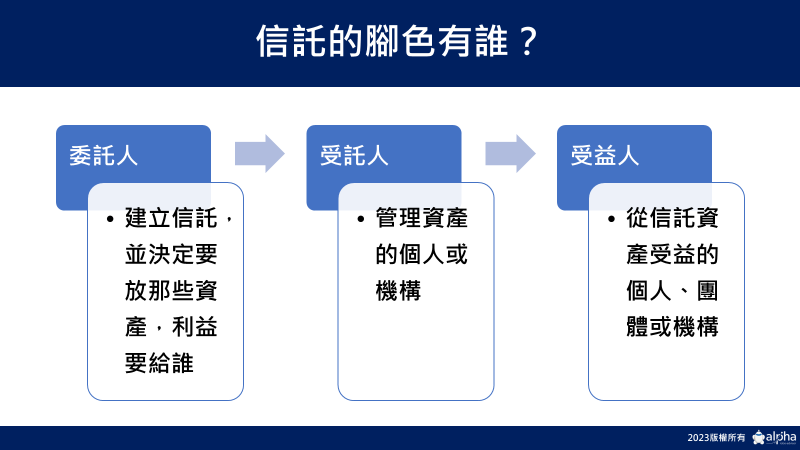

信託的腳色有誰?

在信託的架構中,基本會有以下三種角色:

| 委託人 (Settlor) | 建立信託,並決定要將哪些資產交付信託。 |

| 受託人(Trustee) | 管理信託資產的個人或機構,在台灣通常是銀行。 |

| 受益人(Beneficiaries) | 從信託資產中受益的人或是機構。 |

信託的基本架構

這三個腳色彼此會形成以下架構:

信託就是這三方建立起來的遊戲規則,委託人因為某種原因,將財產交給受託人保管,最後的收益再由受託人來執行分給受益人的任務。

你也可以把受託人想像成一個管家,會你打點好一切。

信託的進階架構

除了基本架構外,也在符合信託本旨的情況下,可以視情況加入其他腳色,例如投資顧問、監察人等腳色。

信託的功用與案例

以下是我整理了,信託的各種用途以及知名的運用案例:

| 功能 | 用途 | 案例 |

|---|---|---|

| 遺產管理 | 避免後代或親友爭產 | 梅艷芳、巴菲特 |

| 婚姻財產保護 | 透過婚前協議保護財產 | 默多克家族信托 |

| 確保傳承順利 | 意外過世 | 《玩命關頭》男星保羅‧沃克 (Paul Walker) |

| 校務運營 | 校務資金運作 | 耶魯和哈佛大學 |

| 照護、公益 | 照護身心障礙人士 捐贈 | 巨美慈善基金 一銀行「愛長照」 |

| 員工福儲 | 企業留才、增加員工福利 | 安隆弊案與美國401(k)退休金制度 |

| 退休 | 運用在個人退休上 | 政府在推廣的安養信託 |

| 財務規劃+機器人理財 | 長期穩健累積資產 | 遠銀與公勝財顧與阿爾發投顧 |

目前實務上信託業已開發出十種合作模式。

包括與長照平台、信合社、保險公司、結合「信託+財顧+投顧」、儲蓄互助協會、社福團體、醫療法人、律師、「地方政府+律師」、包租代管業者。

信託的種類

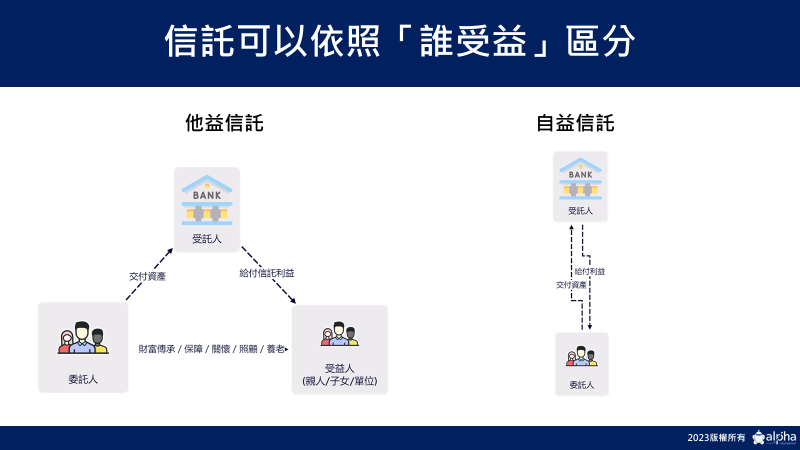

信託的過程中腳色有可能重複,例如信託可以依照「誰受益」區分成他益信託或是自益信託。

以退休規畫為例,我們可以做一個信託,自己擔任委託人,受益人也是自己,這就屬於「自益信託」,在台灣也是有非常多人透過這樣的方式保障自己的退休生活,也是目前政府在推廣信託2.0的政策方向。

整理的信託的種類如下表:

| 分類方式 | 信託種類 |

|---|---|

| 依照「委託人」區分 | 自益信託:委託人=受益人 宣言信託:委託人=受託人 |

| 依照「設立原因」區分 | 契約信託、遺囑信託、宣言信託 |

| 依照「信託目的」區分 | 公益信託 私益信託 |

| 依照「受託人是否為信託業」區分 | 營業信託(商事信託) 非營業信託(民事信託) |

| 依照「財產管理運用方式」區分 | 個別信託 集團信託 準集團信託 |

| 依照「收受信託財產」區分 | 金錢信託 不動產信託 有價證券信託 |

| 依照「信託設立方式」區分 | 生前信託 遺囑信託 |

| 依照「指定信託財產運用範圍」區分 | 不指定金錢信託 特定金錢信託 |

| 第一層信託契約 | 員工福利信託 |

補充說明一些信託的功用。

遺囑信託的功用:可以用來協助遺產管理和遺囑執行的問題,生效日為委託人發生繼承事實之日(死亡)。

特定金錢信託:委託人明確指定運用方式,受託人對新托財產無決定運用權。

為何要信託?

信託是伴隨著人類文明發展而出現的制度,成立信託有 5 大好處,我從5大原因來跟你分析為何要信託。

原因一、無法保證自己、家人永遠不會發生意外

雖然透過機器人理財,我們可以穩穩存下退休金,但我們無法保證在整個生涯中,永遠不會發生退休金不會用在自己身上的情況。

例如:我們無法保證自己永遠不會失智,如果哪天失智,怎麼繼續下單投資?

如果發生失智的狀況,怎麼退休呢?

我們怎麼確保家人都能夠繼續按照自己的規劃意思,畢竟我們都無法不會發生監守自盜、或是惡意遺棄的狀況。

而信託,就可以解決這樣的狀況。

原因二、資產保護

信託是委託人事先安排好財產如何運用,並交由受託人執行計畫。

如果父母親過世,留下年幼的孩子,如果遺留一大筆財產,在孩子尚未有理財能力時,很可能這筆錢會被親友挪用。

透過信託的規劃,可以達到分期給付、跟指定用途的效果,例如:英國黛安娜王妃也在生前約定信託財產,等兩個王子成年後繼承。

參考這種模式,我們可以設定按月或是按年支付生活費給小孩,或是等孩子成年時給一筆、30歲給一筆,或是100萬的資金只能用在孩子的大學學費,如果未來結婚,再給100萬。

原因三、保有掌控權

信託之後,仍可以享有信託財產的利益,握有主控權。

原因四、信託可以節稅規劃

信託稅制可以調節課稅時間點,另外可以讓資產價值折現計算,讓課稅的金額變小。

原因五、信託資產不被強制執行

《信託法》第 12 條規定,信託財產原則上不得強制執行,所以如果受託人(欠債、破產),基本上都無法用來還債,也不能被強制執行。

誰適合信託?

綜合以上分享的好處,結合我們規劃的經驗,通常會選擇成立信託的人有以下特點:

- 單身,希望照顧自己晚年生活

- 單親,希望照顧子女

- 經過完整財務規劃,希望提前做好安排

- 希望可以將資產照顧指定的人

- 希望資產可以在隱私的狀況下安排

- 希望做到財富傳承,照顧多代

信託的注意事項

1、門檻

在成立信託時可以留意簽約時的門檻。

常見的金錢型信託成立門檻是30萬台幣,但現在為了響應政府推動信託2.0的政策,門檻越來越低,有些銀行也提供預開型信託,沒有投入的門檻。

2、簽約費與信託管理費

因為信託契約是客製化,依照不同情形收取不同的簽約金,於簽約時一次收取,以自益信託為例,約 1,000-5,000 元。

如果是更客製化的合約(例如生前自益,死後他益),則需專案報價,視規劃的複雜度而定。

另外交付信託的資產會銀行會收取信託管理費,依照不同資產、不同規模有不同收費,每年約0.2%-0.6%。

這一點也是讓許多人卻步的原因,但參考國外的經驗,通常交付信託的資產會結合投資運用,產生收益,例如透過機器人理財投資,根據過去30年的歷史回測資料,可以長期創造每年平均 6-10 %的報酬,就可以抵銷信託管理費,讓資產持續成長。

而且機器人理財是法人機構、沒有自然人壽命的問題,不會有理專退休、理專離職、或是監守自盜情形,更適合長期的資金規劃。

信託如何運作?

Step 1:需求確立

信託從有想保護以及傳遞財產開始,在這個階段你可以把規劃的想法寫下來,如果你是阿爾發的會員,也可以跟您的財務顧問諮詢,顧問會協助您確立需求。

如果你還不是我們阿爾發的會員,您可以前往【阿爾發機器人理財信託合作專區】預約諮詢。

Step 2:成立信託

在需求調查之後,會簽訂信託契約,在台灣,可以用契約或是遺囑來成立信託。

如果你擔心條款都是法律條文看不懂,如果需要條款審閱,也可以找尋你信賴的律師協助。

這個階段會由合作銀行專人協助您成立信託帳戶,通常是由銀行(信託部)擔任受託人,銀行會協助委託人開設一個信託專戶,就能將資產交付信託。

信託的資產也可以委託阿爾發機器人理財進行投資規劃,讓信託資產持續成長。

Step 3:管理運用

資產交付信託之後,委託人仍可以進行投資,也可以委由機器人理財進行投資管理。

我們公司與多間銀行以合作機器人理財安養信託之服務,您可以前往【阿爾發機器人理財信託合作專區】預約諮詢

信託的費用

1、簽約費

因為信託契約是客製化,依照不同情形收取不同的簽約金,於簽約時一次收取,以自益信託為例,約 1,000-5,000 元。

如果是更客製化的合約(例如生前自益,死後他益),則需專案報價,視規劃的複雜度而定。

2、信託管理費

交付信託的資產會銀行會收取信託管理費,依照不同資產、不同規模有不同收費,每年約0.2%-0.6%。

這一點也是讓許多人卻步的原因,但參考國外的經驗,通常交付信託的資產會結合投資運用,產生收益,例如透過機器人理財投資,根據過去30年的歷史回測資料,可以長期創造每年平均 6-10 %的報酬,就可以抵銷信託管理費,讓資產持續成長。

信託的常見問題

Q、他益信託可以不用繳遺產或贈與稅嗎?

如委託人與受益人不同,屬「他益信託」,視同贈與,在簽訂信託契約時,就須依「遺產及贈與稅法」申報及繳納【贈與稅】。

Q、做信託可以不用繳遺產或贈與稅嗎?

若信託期間受益人身故,其未領受之信託利益視為遺產,應課徵遺產稅。

Q、一定要有監察人嗎?

為保護受益人利益,委託人可指定親朋好友或是社福團體擔任信託監察人。

總結

這篇文章讓你快速認識信託,了解信託具有對抗意外、保護資產、保有掌控、節稅規劃、不被執行的好處,我們也分享機器人理財與信託的結合運用。

信託的服務已經非常普及,想了解哪種信託適合自己,可前往【阿爾發機器人理財信託合作專區】立即預約諮詢。

原文轉載出處:信託是什麼?為何要信託?如何辦信託?信託好處與注意事項

你好,我是蔡至誠PG,《阿爾發證券投顧》教育長,《我畢業五年,用ETF賺到400萬》作者,《提早五年退休:PG 財經個人財務調配術》講師。

想定期定額投資美股ETF增加被動收入,我們公司推出的機器人理財平台能讓你一站式做好規劃,幫你追蹤財務目標達成率,幫你挑選低成本的ETF投資組合,投資之後24小時追蹤與自動再平衡。

陪您一起安心達成財務目標,點擊下方連結加入官方LINE@預約諮詢,讓今天的投資更輕鬆,明天的生活更美好!

我想為我弟弟的孫子,也是我父親的長曾孫,設立信託。我目前有NT$400,000. 日後每月會續存NT$25,000到這帳戶,期望我父親一族的後嗣能得到足夠的照護。我弟弟的兒子(我的侄子)有個好賭的親家,我不能拿錢資助侄子,錢可能被好賭的親家挖走。請問我如何設立信託來幫助侄子呢?

可以搜尋我們公司的LINE@(@robo)我們會派人協助您唷