投資的時候,我們直覺需要買低,報酬率才漂亮,但真的是如此嗎?

我們來看看從 1980 年至 2020 年的41 年間,每月準備100 美元投資,以兩種不同策略進場投資S&P 500 指數。

持續 41 年下來,哪種投資策略會獲勝呢?

策略如下:

- 不擇時:定期定額進場

- 擇時:等待低點進場

多數人認為「不擇時定期定額進場」只會買在平均成本,績效應該是普普通通。

反觀「等待低點進場」買在相對便宜的價位,績效應該會比較好!?

經過測試,不擇時,長期績效反而比較好。

不擇時,長期報酬反而好4成

不擇時:累積 71萬7,358 美元,年化報酬率為 10.6%;

「不擇時定期定額進場」(綠線)每月固定投入 100 美元進行投資,最終累積資產為 717,358 美元,年化報酬率為 10.6%;

等待低點:累積52萬0,786 美元,年化報酬率為 9.4%。

「等待低點進場」(橘線)每月固定準備 100 美元並待股市從歷史高點(all-time high)下跌 20% 時,才將資金進行投資,最終累積資產為 520,786 美元,年化報酬率為 9.4%。

兩者總報酬相比,「不擇時」勝過「等待低點」 高出 37.7%,多了將近4成報酬。

想要等到股市下跌時再進場,結果反而不如預期。

專注在不對的地方,投資成果事倍功半。

資料來源:The Measure of A Plan 與阿爾發投顧自行整理。資料說明:S&P 500 指數係指追蹤美國市值前 500 大的企業。

等待越久,錯過越多報酬率

細探原因,在於持有現金的時間。

市場的本質是長期趨勢向上,等待低點入場,實際上是在一段時間內投資「現金」,讓自己的投資組合比例變為0/100的組合,0%股票搭配100%現金。

在「等待低點」的過程中,會持有現金很長一段時間,而現金領的只有銀行發給我們的微薄利息。

長期持有過多現金的風險,就是錯過這期間的市場報酬 。

由下圖中整理 1980 年至 2020 年期間,「等待低點進場」這方式持有現金的變化。

等待股市從高點下跌 20% 時才投入資金,如此,在 1990 至 2001 年間與 2012 至 2018 年間,這兩段大多頭時期,閒置在場外的資金除了沒有跟上市場上漲外,也錯過了這段期間的股利。

100%現金是糟糕的長期投資策略

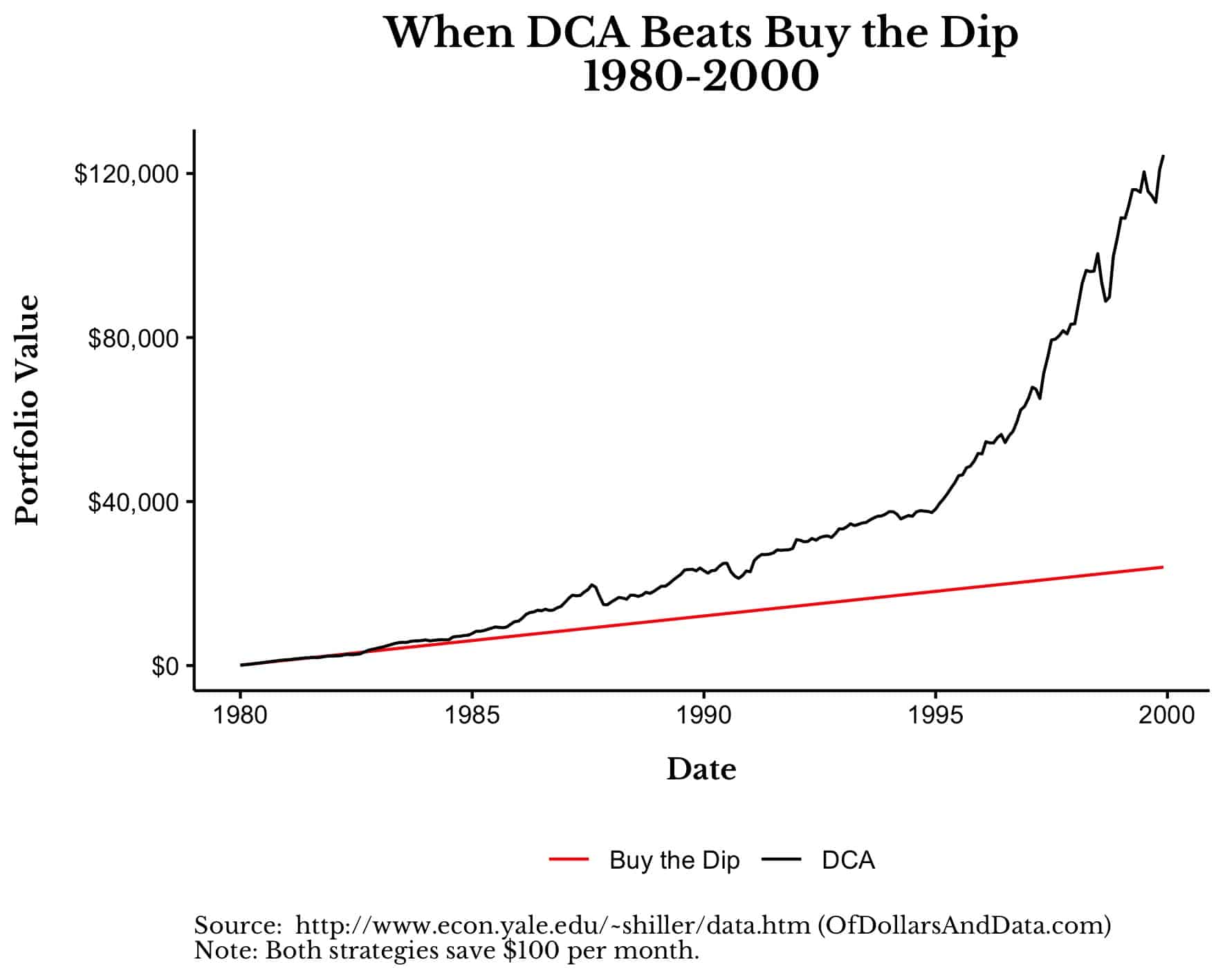

部落格Of Dollars And Data 的版主Nick Maggiulli在《Why Buying the Dip is a Terrible Investment Strategy》這篇文章寫道,抓低點買進其實是一個很糟糕的投資策略。

作者指出,拿現金逢低買入可能很有趣,短線報酬率很漂亮,但數據表明,從長遠來看,更多數據期間這種策略不太可能獲勝。

逢低買入通常失敗的原因很簡單,市場會下跌,但較大的回檔很少見,越大比例的回檔越少見。

假設我們要等市場崩50%再進場,那麼會遇到這樣的情形:

在 1980 年至 2000 年間以 50% 的回撤門檻逢低買入,那麼當市場上漲時,將在整個 20 年中一直持有現金,完全沒投資。

逢低買入只是一種 100% 現金策略,這是一種糟糕的長期投資方式。

低檔買進贏過定期定額的頻率不到40%

文中也列舉圖表,在1920到2020年的任一20年隨機期間低檔買入要勝過定期定額的比例不到四成。

我訝異的是居然沒有超過一半的勝率。

| 回檔幅度 | 低檔買進贏過定期定額的頻率 |

|---|---|

| 10% | 26% |

| 20% | 26% |

| 30% | 27% |

| 40% | 33% |

| 50% | 38% |

逢低買入落後定期定額5%-13%

1920 年至 2020 年的每個 20 年期間,以 10% 的下跌門檻逢低買入,表現總共比定期定額低約 5%(中位數)。

如果使用 50% 的門檻,表現總共比定期定額低約13%。

| 回檔幅度 | 低檔買進落後定期定額的中位數報酬 |

|---|---|

| 10% | 5% |

| 20% | 8% |

| 30% | 10% |

| 40% | 12% |

| 50% | 13% |

更重要的是,雖然大幅下跌可以產生更大的預期回報,但幾乎是不可能事先預測。

所以在等待低點之前要小心,投資組合很可能會錯過一大段市場報酬。

小結:

- 低檔買入是100%買現金的投資策略,是糟糕的長期策略。

- 低檔買入,會造成持有現金的時間太長了。

- 低檔買入贏的時候往往會贏一點,但輸的時候可能輸很多。

總結

買在低點有可能會讓投資報酬率優於定期定額,但這個前提是運氣很好。

如果運氣不好,就會損失的比定期定額還要多。

等待回撤的幅度越大,越可能輸越多。

你好,我是蔡至誠PG,《阿爾發證券投顧》教育長,《我畢業五年,用ETF賺到400萬》作者,《提早五年退休:PG 財經個人財務調配術》講師。

想定期定額投資美股ETF增加被動收入,我們公司推出的機器人理財平台能讓你一站式做好規劃,幫你追蹤財務目標達成率,幫你挑選低成本的ETF投資組合,投資之後24小時追蹤與自動再平衡。

陪您一起安心達成財務目標,點擊下方連結加入官方LINE@預約諮詢,讓今天的投資更輕鬆,明天的生活更美好!

2 Comments